芜湖佳宏新材料股份有限公司(以下简称“佳宏新材”)主营电伴热产品的研发、生产和销售,主要产品包括电伴热产品(自控温伴热带、恒功率伴热带)、温控器、配件以及电伴热系统工程。

佳宏新材保荐机构为长江证券承销保荐有限公司(以下简称“长江证券”)保荐代表人 8周勇,孔令瑞 。会计师事务所 容诚会计师事务所(特殊普通合伙) 签字会计师 李生敏,杨晓龙,李剑 。

图片来源:创业板·申报动态挂牌期间信息披露与招股说明书信息披露的差异

宏佳新材实际控制人汪建军在全国股转系统披露任职履历与创业板招股说明书(申报稿)履历存在差异 长江证券保荐代表人 周勇 孔令瑞已更正

公司实际控制人为汪建军、徐楚楠母子两人,本次发行前上述二人通过直持有和间接控制的方式,合计控制佳宏新材 80.55%的股份,本次发行后仍将保持对公司的控制。

汪建军,董事,女,身份证号码:34020219560812****,中国国籍,汉族,无境外永久居留权,中专学历。1976年7月至1978年12月,就职于芜湖市第四橡胶厂,任出纳;1979年1月至1993年2月,就职于芜湖市电缆厂,历任工艺员、车间主任;1993年3月至1998年6月,就职于芜湖市电线电缆厂(集体企业),任厂长;1998年7月至2002年1月,创办芜湖市电线电缆厂(私营独资企业),并任厂长;2002年2月至2016年8月,任佳宏有限监事;自2015年7月至今,兼任持明慈善基金会理事长;自2017年6月至今,任佳宏新材董事。

全国股转系统披露:汪建军,1993 年3 月至1996 年3 月,在芜湖市电线电缆厂(集体制企业)担任厂长;1996 年4月至2002 年1 月,在芜湖市电线电缆厂(私营企业)担任厂长。

创业板·申报稿披露:汪建军,1993 年3 月至1998 年6月,就职于芜湖市电线电缆厂(集体企业),任厂长;1998 年7 月至2002 年1 月,创办芜湖市电线电缆厂(私营独资企业),并任厂长。

原因-注4:发行人在全国股转系统披露的年度报告时,汪建军简历中关于其在芜湖市电线电缆厂(集体制企业)、芜湖市电缆电缆厂(私营独资企业)的任职期限描述有误;

图片来源:佳宏新材招股书(申报稿)

交易所要求,请保荐人、发行人律师和申报会计师发表明确意见,请保荐人对申报材料质量全面检查,提高整体信息披露的准确性

长江证券保荐代表人周勇 孔令瑞是否勤勉尽责 内核是否把关

【备注:内容截取部分差异内容,详见完整回复《芜湖佳宏新材料股份有限公司·首次公开发行股票并在创业板上市·申请文件的第二轮审核问询函之回复·第8-1-2-117-8-1-2-129页】

图片来源:佳宏新材二轮问询反馈

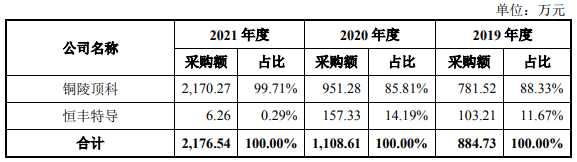

(1)发行人 2022 年 6 月首次申报及 11 月首轮问询回复后披露的财务数据存在差异,如关于 2019 年至 2021 年发行人向铜陵精达采购金额,首次披露分别为 781.52 万元、951.28 万元、2,170.27 万元,本次披露分别为 884.73 万元、1,108.61 万元、2,176.54 万元。

(3)招股说明书第 465 页显示,关于发行人起诉陕西建隆建设买卖合同纠纷案,法院已判决被告陕西建隆建设向发行人支付 2,687,108.56 元及逾期利息, “该诉讼案件对公司财务状况、经营成果、声誉、业务活动、未来前景等均为构成重大不利影响”,存在明显文字错误。

请发行人说明两次申报材料的财务数据、对 Drexma 合作渊源存在差异的原因,并全面检查申报材料,以列表形式对比说明本次发行上市申请文件与前次申报公开信息存在差异的部分及差异原因,相关会计处理是否符合会计准则等规定, 并再次核对说明本次申报材料与在其他证券市场的上市/挂牌信息披露差异等。

请保荐人、发行人律师和申报会计师发表明确意见,请保荐人对申报材料质量全面检查,提高整体信息披露的准确性。

一、发行人 2022 年 6 月首次申报及 11 月首轮问询回复后披露的财务数据存在差异,如关于 2019 年至 2021 年发行人向铜陵精达采购金额,首次披露分别为781.52 万元、951.28 万元、2,170.27 万元,本次披露分别为 884.73 万元、1,108.61 万元、2,176.54 万元。说明两次申报材料的财务数据存在差异的原因。

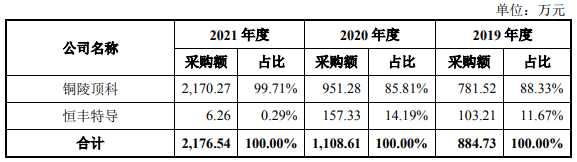

报告期内,铜陵精达特种电磁线股份有限公司(以下简称“铜陵精达”)子公司铜陵顶科镀锡铜线有限公司(以下简称“铜陵顶科”)、常州恒丰特导股份有限公司(以下简称“恒丰特导”)均为发行人供应商。发行人向前述两家公司采购的具体明细如下:

图片来源:佳宏新材二轮问询反馈

首次申报时,发行人披露的向铜陵精达的采购额仅为对其子公司铜陵顶科的采购额;首轮问询回复时,根据进一步核查,相关材料修订为以合并口径列示, 增加披露了对恒丰特导的采购额。对于前述披露差异,首轮问询回复时已以楷体加粗进行列示。

三、招股说明书第 465 页显示,关于发行人起诉陕西建隆建设买卖合同纠纷案,法院已判决被告陕西建隆建设向发行人支付 2,687,108.56 元及逾期利息,“该诉讼案件对公司财务状况、经营成果、声誉、业务活动、未来前景等均为构成重大不利影响”,存在明显文字错误。

招股说明书中所披露关于“该诉讼案件对公司财务状况、经营成果、声誉、业务活动、未来前景等均为构成重大不利影响”中“均为”属于笔误,应为“均未”;发行人及中介机构对整套申报材料进行了全面检查核查,并对修订情况进行了汇总,详见本题回复“四”。

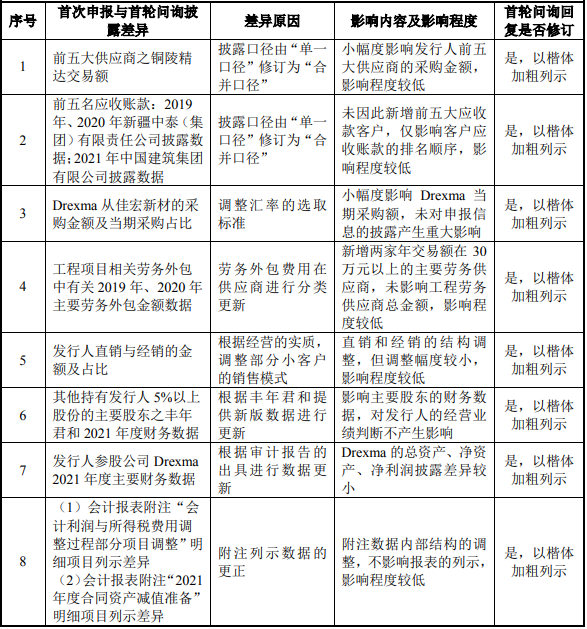

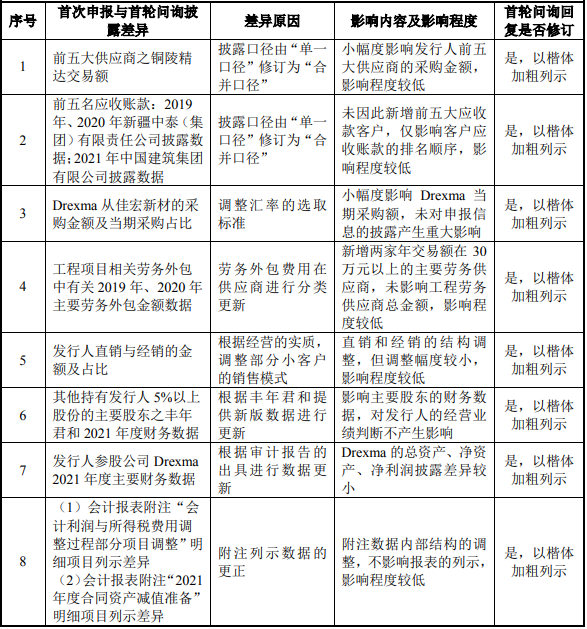

四、全面检查申报材料,以列表形式对比说明本次发行上市申请文件与前次申报公开信息存在差异的部分及差异原因,相关会计处理是否符合会计准则等规定。

图片来源:佳宏新材二轮问询反馈

1、发行人与前五大供应商之铜陵精达交易额披露差异解释

首次申报、首轮问询回复时,各期末应收账款前五名部分客户披露数据差异明细列示如下:

图片来源:佳宏新材二轮问询反馈

首次申报时,发行人披露的各期末应收账款前五名为单一口径,首轮问询回复时,修订为按照合并口径披露,增加了客户合并口径下其他子公司的应收账款。2019 年度-2021 年度,披露差异占比为 1.25%、2.44%、0.60%,未影响发行人应收账款金额,影响程度较低。

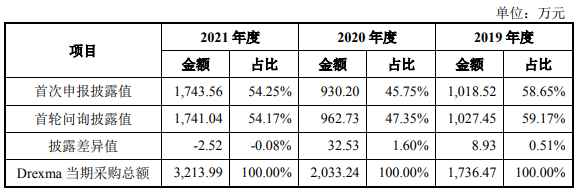

3、Drexma 从佳宏新材的采购金额及当期采购占比披露差异解释

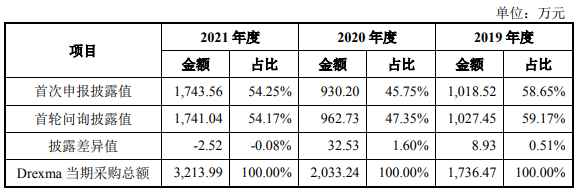

2019 年度-2021 年度,发行人在 Drexma 采购业务中的占比情况列示如下:

图片来源:佳宏新材二轮问询反馈

首次申报时,Drexma 从佳宏新材采购金额为加拿大会计师事务所 MNP 出具的商定程序报告数据,系各期加币交易额按照加元兑人民币年平均汇率折算所得,与发行人对 Drexma 的各期销售额存在小额差异,主要系汇率折算所致。

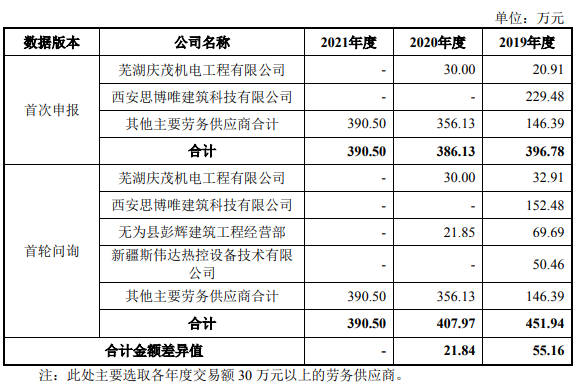

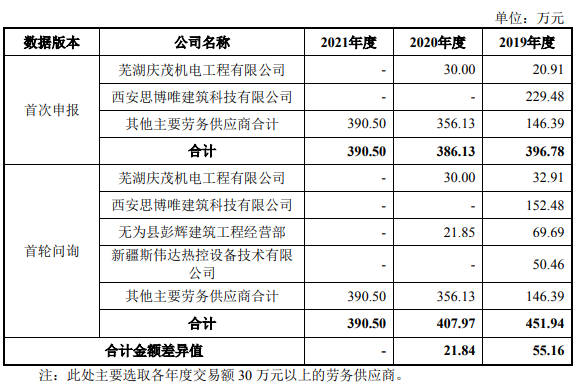

2019 年度-2021 年度,发行人工程施工相关的劳务外包修改内容列示如下:

图片来源:佳宏新材二轮问询反馈

首次申报时,西安思博唯建筑科技有限公司披露金额 229.48 万元实为西安思博唯建筑科技有限公司、芜湖庆茂机电工程有限公司、无为县彭辉建筑工程经营部、新疆斯伟达热控设备技术有限公司等若干劳务外包供应商合并交易额,首轮问询回复时,进行了拆分修订,无为县彭辉建筑工程经营部与新疆斯伟达热控设备技术有限公司交易额达到 30 万筛选标准,增加其披露列示,同时对芜湖庆茂机电工程有限公司 2019 年度披露值作更正修订。

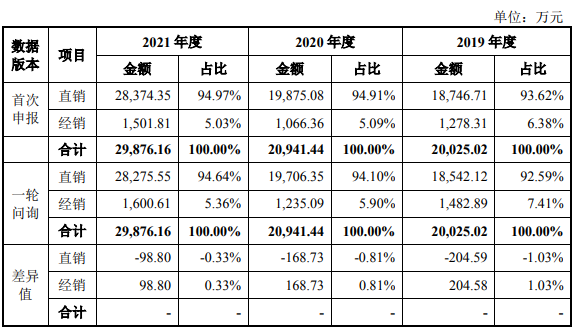

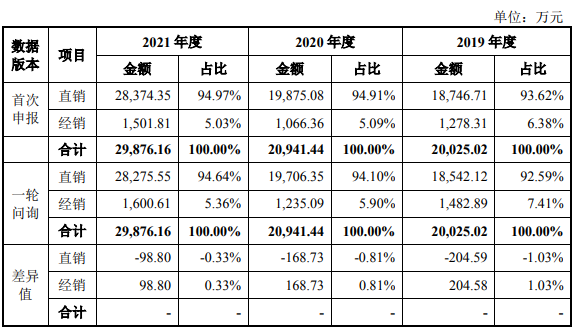

2019 年度-2021 年度,发行人直销与经销交易额及占比变动情况如下所示:

图片来源:佳宏新材二轮问询反馈

首轮问询回复时,发行人及中介机构对部分小客户销售模式(经销/直销) 进行了更深度的核查,并根据进一步核实情况予以修订调整。2019 年度-2021 年度,发行人直销与经销调整差异在总交易额中的占比分别为 1.03%、0.81%、0.33%, 调整幅度较小,未对申报信息的披露产生重大影响。

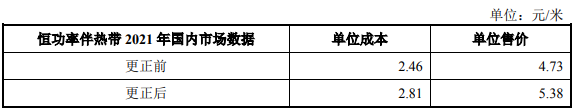

图片来源:佳宏新材二轮问询反馈

图片来源:佳宏新材二轮问询反馈

图片来源:佳宏新材二轮问询反馈

图片来源:佳宏新材二轮问询反馈

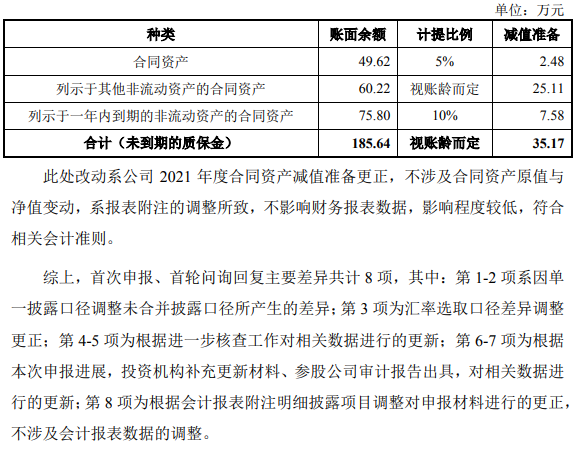

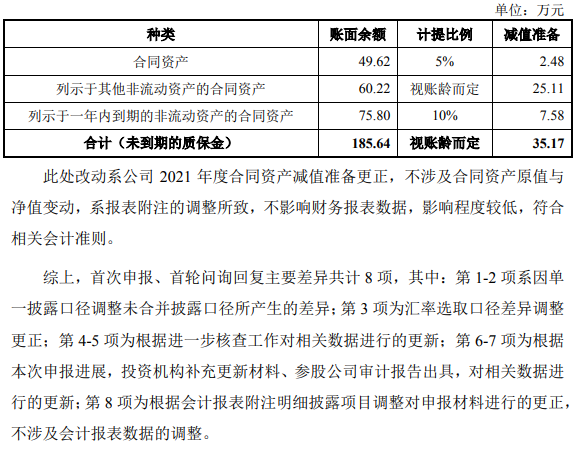

(二)本次申报与前期申报文件差异

图片来源:佳宏新材二轮问询反馈

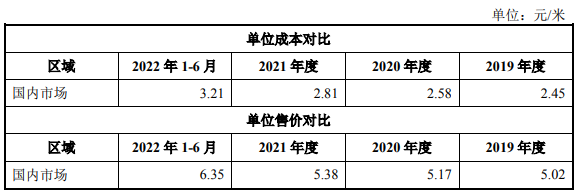

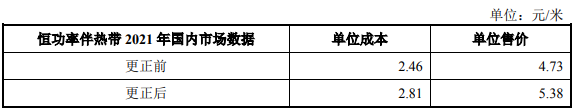

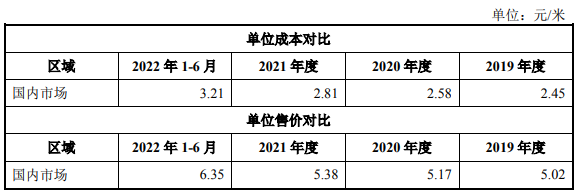

1、恒功率伴热带 2021 年度国内市场单价售价、单位成本修订更正

图片来源:佳宏新材二轮问询反馈

更正后,国内市场恒功率伴热带单位售价、单位成本变动逐年增长,具有合理性。具体情况列示如下:

图片来源:佳宏新材二轮问询反馈

2、2020-2021 年度出口退税申报金额修订更正

图片来源:佳宏新材二轮问询反馈

综上,前期申报与本次申报差异共计 6 项。其中:第 1-3 项系因数据统计偏差所致差异;第 4 项系基于已披露数据的补充更新;第 5-6 项系笔误所致,前述披露差异已于本次申报进行修订更新。

(1)首次申报文件、首轮问询回复文件、本次问询回复文件存在部分信息披露差异,主要系披露口径调整、补充核查后数据更新、披露有误信息更正等原因;

(2)相关信息披露更新更正不涉及对报表科目数据的调整,不存在会计政策、会计估计变更或会计差错更正的情形,不存在影响发行人会计基础工作规范性及内控有效性情形;相关信息披露更新更正符合《企业会计准则》、《深圳证券交易所创业板股票首次公开发行上市审核问答》、《首发业务若干问题解答》等相关规定;相关更新更正信息差异率较小,不会影响投资者对公司价值的判断;

(3)发行人及中介机构已对相关申报材料进行全面认真核查,进一步提高了申报文件质量。

2022年5月27日,证监会发布了修订后的《保荐人尽职调查工作准则》和《证券发行上市保荐业务工作底稿指引》,自发布之日起施行。《证券发行上市保荐业务工作底稿指引》第三条工作底稿应当真实、准确、完整地反映保荐机构尽职推荐发行人证券发行上市、持续督导发行人履行相关义务所开展的主要工作,并应当成为保荐机构出具发行保荐书、发行保荐工作报告、上市保荐书、发表专项保荐意见以及验证招股说明书的基础。工作底稿是评价保荐机构及其保荐代表人从事保荐业务是否诚实守信、勤勉尽责的重要依据。

根据《证券发行上市保荐业务管理办法》第二十六条规定,在发行保荐书和上市保荐书中,保荐机构应当就下列事项做出承诺:有充分理由确信发行人符合法律法规及中国证监会有关证券发行上市的相关规定;有充分理由确信发行人申请文件和信息披露资料不存在虚假记载、误导性陈述或者重大遗漏;有充分理由确信发行人及其董事在申请文件和信息披露资料中表达意见的依据充分合理;有充分理由确信申请文件和信息披露资料与证券服务机构发表的意见不存在实质性差异;保证所指定的保荐代表人及本保荐机构的相关人员已勤勉尽责,对发行人申请文件和信息披露资料进行了尽职调查、审慎核查;保证保荐书、与履行保荐职责有关的其他文件不存在虚假记载、误导性陈述或者重大遗漏。

7、证券发行上市保荐业务管理办法

免责声明:本文为,【富凯ipo财经】原创文章,未经作者同意禁止转载,转载必究。本文所有内容参考资料均来自三方机构公开信息、法定义务公开披露的信息。【富凯IPO财经】原创内容及观点客观公正,但不保证其准确性、完整性、及时性等,本文信息仅为阅读者交流学习为目的,不构成投资建议,投资者不应以该信息取代其独立判断或仪依据该信息作出决策。【富凯IPO财经】不对因使用本文所采取的任何行动承担任何责任,如内容侵权请联系小编。