江阴市赛英电子股份有限公司(简称“赛英电子”)从事陶瓷管壳和封装散热基板等功率半导体器件关键部件研发、制造和销售的国家高新技术企业。截至本招股说明书签署日,公司控股股东、实际控制人为陈国贤、秦静、陈蓓璐和陈强,本次发行前合计控制公司 79.87%表决权。

赛英电子保荐机构为东吴证券股份有限公司(简称“东吴证券”)保荐代表人孙虎,夏建阳、会计师事务所中汇会计师事务所(特殊普通合伙)签字会计师吴丽莉,杨扬,周磊、律师事务所江苏世纪同仁律师事务所签字律师宋雨钊,杨琳、评估机构天源资产评估有限公司签字评估师陈健,陆学南。

赛英电子依赖中车时代且实控人陈国贤反向注资其关联方

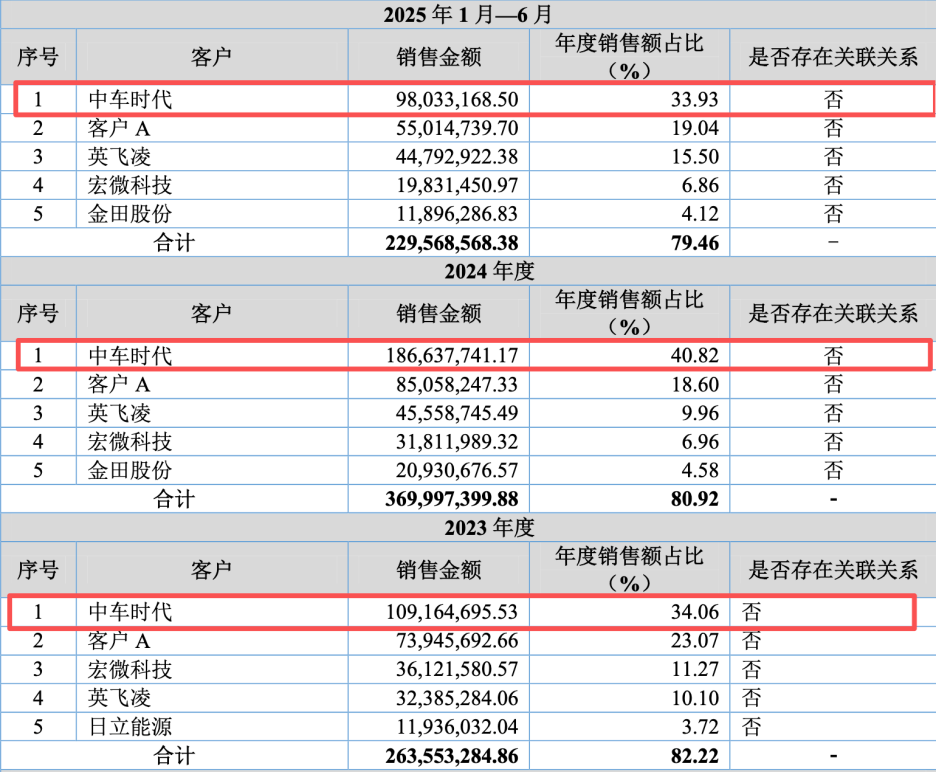

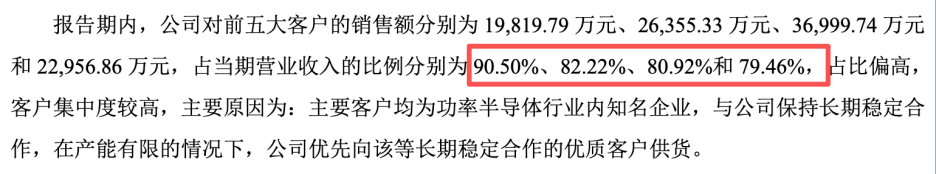

招股说明书披露,中车时代(CRRC Times)是发行人报告期内毫无争议的第一大客户。报告期内,公司向前五大客户的销售收入占营业收入的比例分别高达 90.50%、82.22%、80.92% 和 79.46% 。客户集中度本身即构成重大经营风险,另实控人陈国贤投资大客户关联方“有限合伙”。

招股书显示,发行人实际控制人、董事长陈国贤向“株洲时代鼎创一号股权投资合伙企业(有限合伙)”(以下简称“时代鼎创”)出资。2022 年 4 月及 2023 年 10 月,陈国贤以自有资金共 1,000 万元认购株洲时代鼎创一号股权投资 合伙企业(有限合伙)(以下简称“时代鼎创”)5.1282%的出资份额而成为其有限合伙人。

时代鼎创的普通合伙人、执行事务合伙人为湖南时代融创创业投资有限公司(以下简称“融创 创投”),时代鼎创的基金管理人为株洲中车时代高新投资有限公司(下称“时代高投”)。时代高投持有融创创投 70%的股权。 中车时代的间接控股股东中车株洲电力机车研究所有限公司(以下简称“中车株洲所”)持有时代高投 49%股权,对时代高投有重大影响但不实际控制。同时,中车株洲所的董事王鹏兼任时代高投的董事长。时代鼎创与中车时代存在关联关系。

作为一个江苏江阴的电子元器件制造企业实控人,陈国贤为何要跨区域投资一家位于湖南株洲(即大客户中车时代总部所在地)的股权投资基金?作为供应商的实控人去投资客户关联的基金,其商业逻辑何在?

我们必须高度警惕一种新型的利益输送模式(案例和文章无关联关系):供应商实控人出资客户关联基金 -> 基金资金流向客户体系内特定人员或项目 -> 客户向供应商释放高额订单 -> 供应商营收增长实现上市 -> 实控人通过股权增值回收利益。

根据《公开发行证券的公司信息披露内容与格式准则》,发行人应披露与业务相关的重大关联关系及潜在利益冲突。保荐机构东吴证券及保荐代表人孙虎、夏建阳在招股书中仅披露中车时代为大客户,却对实控人与大客户体系内的资本渗透只字不提,是否构成重大遗漏?

行业至暗时刻业赛英电子绩逆势狂飙,东吴证券孙虎夏建阳面对下游整车厂压价下的高毛利是否从严核查?

2023年至2024年,功率半导体上游散热基板行业面临了“至暗时刻”。一方面,核心原材料铜价持续高位运行,LME铜价与沪铜指数在2024年均创出阶段性新高;另一方面,下游新能源汽车(NEV)与光伏储能行业爆发了惨烈的价格战,整车厂(OEM)将降本压力极限传导至Tier 1供应商(如中车时代、比亚迪等),进而压榨上游零部件厂商的利润空间。

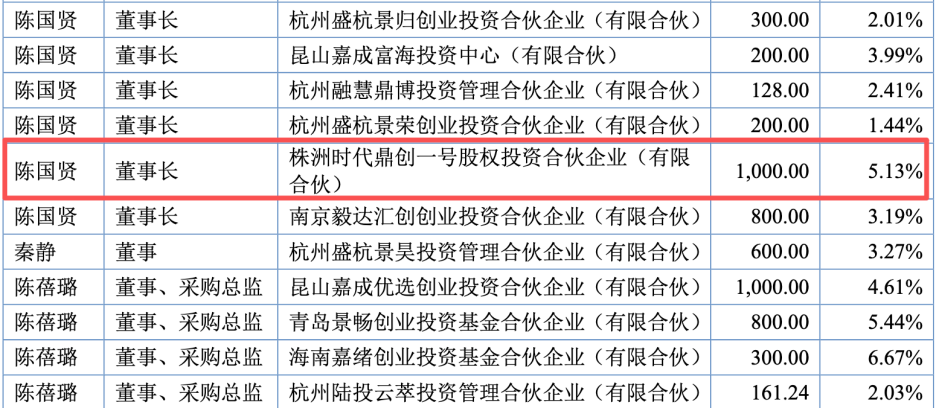

在此背景下,赛英电子最直接的竞争对手——黄山谷捷(301581.SZ)的财务表现真实地反映了行业状态:

然而,赛英电子的招股书却展示了一个平行宇宙般的财务奇迹:

-

-

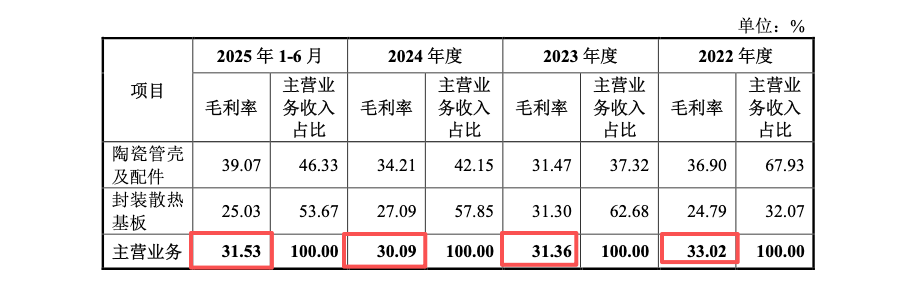

赛英电子2024年毛利率:30.09%,且随后期间甚至上升至31.53%。

黄山谷捷作为行业龙头,拥有更强的规模效应与议价能力,其毛利率尚且下降。赛英电子作为规模较小的追赶者,在产品结构(均为铜基散热板)、原材料(均为铜)、主要客户(均涉及中车时代、英飞凌)高度重合的情况下,凭什么能独善其身?

东吴证券及孙虎、夏建阳在招股书中称“产品结构不同”或“技术工艺领先”。然而散热基板行业属于精密加工而非源头创新,技术溢价有限,且双方客户重叠度高,所谓的“技术优势”不足以支撑15个百分点的毛利率剪刀差。这不仅是不合理,或是统计学上的不可能事件。

招股书披露,铜材是公司最主要的原材料,且采购价格呈上升趋势:

从2023年的6.54万元/吨上涨至2024年的7.16万元/吨,涨幅约为9.5%。

在散热基板的成本结构中,直接材料(铜)通常占比高达70%-80%。

-

成本冲击测算:若铜价上涨9.5%,且材料占比为75%,则总成本将自然上涨约 7.1%

-

保毛利所需提价:若要维持30%的毛利率不变,在成本上涨7.1%的情况下,售价必须同步上涨至少 7.1%。

在2024年全产业链都在降价的背景下,赛英电子是否真的成功向中车时代、英飞凌等强势客户实施了7%-10%的涨价?

-

-

如果没有涨价(甚至可能降价),那么维持30%毛利率的唯一路径可能就是“成本美化”。

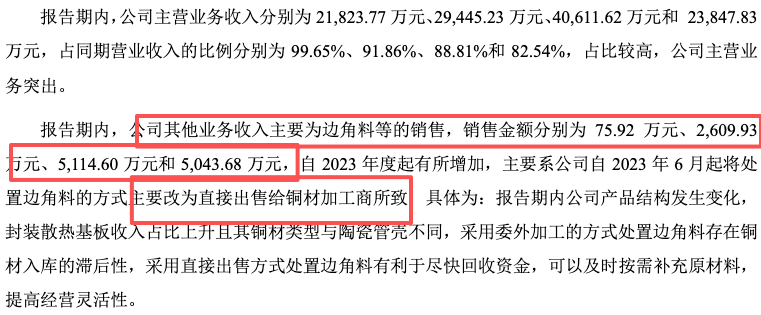

委托加工变直接出售,东吴证券孙虎、夏建阳保荐职责履行是否到位,金田股份双重角色下的关联交易公允性讨论

根据东吴证券及孙虎、夏建阳问询回复,赛英电子自2023年6月起,将铜废料的处理方式由“委托加工”(将废铜交给加工商重熔,抵减加工费或原材料款)变更为“直接出售”(将废铜作为商品卖给金田股份等)。

在“委托加工”模式下,废料价值通常冲减成本,不体现为收入。在“直接出售”模式下,废料销售被计入“其他业务收入”。招股书显示,2024年其他业务收入高达5,114万元,极大部分来源于此。这使得公司在主营业务增长乏力时,通过卖废铜强行拉高了营收增长率。如果公司在核算主营业务成本时,未将废料成本从原材料消耗中完全剔除,或者废料的销售价格被金田股份人为抬高,那么公司就凭空创造了额外的毛利。

金田股份(601609.SH)是赛英电子的前五大供应商(主要供应铜材),同时在2023年6月后成为了其废料的主要收购方。

赛英电子以高于市场价的价格向金田股份购买铜材(这解释了为何采购单价略高于市场均价,增加了成本,看似不利)。作为回报,金田股份以大幅高于市场价的价格回收赛英电子的废铜。这一进一出,或将原本属于“成本”的资金,转化为了高毛利的“其他业务收入”或直接冲减了主营成本,从而美化了报表。

东吴证券及孙虎、夏建阳是否核查了废料销售价格与长江有色金属网同期废铜报价的差异?是否核查了废料产出率(投入产出比)是否符合物理规律?如果废料产出率异常波动,是否可能存在虚构原材料采购以虚构废料销售的循环“美化”。

东吴证券及孙虎、夏建阳在此过程中,或未能履行资本市场“看门人”的职责,对显而易见的行业背离现象视而不见,对废料循环交易的公允性或缺乏独立判断

免责声明:本文为,【基本面解码】原创文章,未经作者同意禁止转载,转载必究。本文所有内容参考资料均来自三方机构公开信息、法定义务公开披露的信息。【基本面解码】原创内容及观点客观公正,但不保证其准确性、完整性、及时性等,本文信息仅为阅读者交流学习为目的,不构成投资建议,投资者不应以该信息取代其独立判断或依据该信息作出决策。【基本面解码】不对因使用本文所采取的任何行动承担任何责任,如内容侵权请联系小编。